O Potencial das ações do Nubank a partir do desempenho do BIDI11

A fintech Nubank marcou seu IPO para dezembro de 2021. Esse fato está sendo muito discutido pelos profissionais das finanças, visto que o período de reserva das BDRs foi aberto no dia 17 de novembro e será encerrado no dia 7 de dezembro, surge a pergunta: as ações do Nubank seria uma boa oportunidade de investimento? Nesse contexto, fez-se um levantamento do comportamento dos ativos do Banco Inter (BIDI11), um concorrente que atua no mesmo mercado e com modelo de negócio semelhante ao Nubank. Para tanto, utilizou-se a linguagem de programação Python e o banco de dados do Yahoo Finance.

A seguir, os pacotes que foram utilizados para o trabalho:

#Abrir pacotes

from pandas_datareader import data as dd

import matplotlib as plt

import numpy as ny

import pandas as pd

import math

import statistics as st

#Carregando pacotes para definir estilo dos gráficos

%matplotlib inline

import matplotlib

matplotlib.style.use('ggplot')

Coletados dados do BIDI11 do Yahoo Finance.

bidi11 = dd.DataReader('BIDI11.SA', data_source = 'yahoo', start='04/30/2018', end = '11/23/2021')

df_int = bidi11["Adj Close"]

Visualizando as informações

display(bidi11)

Preços da ação BIDI11.SA

plt.style.use('bmh')

bidi11['Adj Close'].plot(figsize=(15, 10), linewidth=2.5)

plt.pyplot.title("Preço de fechamento ajustado BIDI11", fontsize=25)

plt.pyplot.ylabel('', fontsize=15)

plt.pyplot.xlabel('', fontsize=15)

Observando o gráfico de preços das ações do Banco Inter, constata-se que o valor desses ativos aumentou consideravelmente até 2021. Percebe-se ainda que, entre o ínicio de 2021 até metade do mesmo ano, o preço das ações foi multiplicado por seis. Entretando, após esse período houve uma queda considerável no valor dos ativos do BIDI11, ocasionada principalmente pela política do Banco Central em elevar a taxa de juros para combater a inflação, o que impacta negativamente empresas de base tecnológicas.

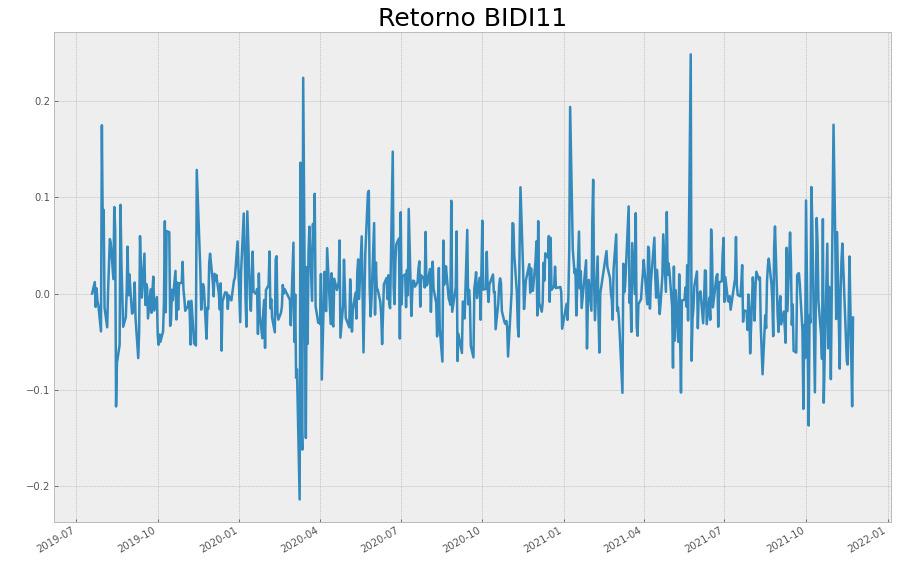

Volatilidade e retorno das ações. Calculando o retorno

vetor = ny.array(df_int)

retorno = (vetor[1:572]-vetor[0:571])/vetor[0:571]

print(retorno)

Adicionando o vetor como coluna na base

retorno = retorno.tolist()

retorno.insert(0,0)

bidi11['retorno'] = retorno

print(bidi11)

Gráfico retorno

plt.style.use('bmh')

bidi11['retorno'].plot(figsize=(15, 10), linewidth=2.5)

plt.pyplot.title("Retorno BIDI11", fontsize=25)

plt.pyplot.ylabel(' ', fontsize=15)

plt.pyplot.xlabel(' ', fontsize=15)

Volatilidade Histórica de Parkinson

parhv = ny.sqrt(572 / (4 * 22 * ny.log(2)) *

pd.DataFrame.rolling(ny.log(bidi11.loc[:, 'High'] / bidi11.loc[:, 'Low']) ** 2, window=22).sum())

Gráfico volatilidade

plt.style.use('bmh')

parhv.plot(figsize = (15,10), linewidth = 1.5);

plt.pyplot.title("Volatilidade Histórica de Parkinson", fontsize=25)

plt.pyplot.ylabel(' ', fontsize=15)

plt.pyplot.xlabel('', fontsize=15)

Obsevando os dados de volatilidade e de retorno das ações em conjunto, pode-se chegar a conclusões interessantes. Tem-se ue os períodos de maior volatilidade, também foram os que apresentaram maiores retornos. Além disso, observou-se quem os momentos de maiores retornos positivos, foram seguidos pelos maiores retornos negativos. Nesse sentido, percebe-se o comportamento especulativo dos investidores ao buscarem retornos de seus investimento no curto prazo.

Gráfico de volume de negociações

plt.style.use('bmh')

bidi11['Volume'].plot(figsize=(15, 10), linewidth=2.5)

plt.pyplot.title("Volume de Negociações BIDI11", fontsize=25)

plt.pyplot.ylabel(' ', fontsize=15)

plt.pyplot.xlabel(' ', fontsize=15)

O maior volume de negociações observado ocorreu nem maio de 2020. É interessante comentar a redução da volatilidade do ativo após esse perído. Além disso, destaca-se que a ação vem apresentando um crescimento no volume das negociações, mostrando um aumento do interesse dos investidores no Banco Inter.

Cenários

media = st.mean(retorno)

desvio = st.mean(retorno)

otimista = media + 2*desvio/math.sqrt(867)

pessimista = media - 2*desvio/math.sqrt(867)

print(otimista, pessimista)

Buscando entender o retorno futuro dessa ação, calculou-se os cenários otimista e pessimista para 95% de confiança com a estimativa do retorno médio. Assim, obteve-se o retorno médio esperado de 0,28% em um cenário otimista e de 0,24% em um cenário pessimista.

Considerando que o Banco Inter e o Nubank são empresas semelhantes, as ações do Nubank tem o potencial de apresentar retornos consideraveis aos seus investidores. Entretanto, deve-se considerar que no caso do BIDI11 as ações eram negociadas exclusivamente no mercado brasileiro, enquanto as ações do Nubank serão negociadas no Mercado Americano o que pode alterar o comportamento entre os dois ativos.

Essa análise não é uma recomendação de compra

Please, cite this work:

Ziermann , Matheus; Damasceno, Bruno (2022), “O Potencial das ações do Nubank a partir do desempenho do BIDI11 published at the “Open Code Community””, Mendeley Data, V1, doi: 10.17632/3cm6yts2vt.1